Concurso CGDF (Controladoria-Geral do Distrito Federal) poderá ser realizado em breve! Conforme portaria* de nº 63/2021, o órgão recebeu sinal verde para o preenchimento de novas vagas efetivas. Elas serão provavelmente destinadas para a carreira de Auditor de Controle Interno. Aqueles que se classificarem vão receber remunerações iniciais de R$ 12.800,00 em jornadas de 40 horas semanais.

No entanto, vale destacar que o certame ainda precisará ser devidamente autorizado pelas áreas técnicas de pessoal, orçamento e finanças. Esses setores, que estão associados à Secretaria de Estado de Economia do DF, vão considerar os seguintes aspectos:

- Existência de vagas para os cargos solicitados;

- Ocorrência de vacâncias que comprovem a necessidade de reposições (até o término do período de restrição, que foi imposto pelo art. 8º da Lei Complementar nº 173/2020); e

- Adequação orçamentária e financeira da nova despesa à Lei Orçamentária Anual, além da compatibilidade com a Lei de Diretrizes Orçamentárias.

A Controladoria-Geral do Distrito Federal (CGDF) já havia informado que o seu novo certame terá cerca de 234 vagas efetivas. Do total, 87 vão ser destinadas ao provimento imediato, enquanto as demais oportunidades serão para formação de cadastro reserva. Além do concurso CGDF, a portaria de nº 63/2021 também trouxe a previsão de novos editais para inúmeras áreas, como segurança e administração.

*A portaria de nº 63/2021, com a autorização de novos certames, está disponível no Diário Oficial do DF (dia 08 de março de 2021, página 08).

Concurso CGDF: situação atual

O novo concurso CGDF já estava sendo desenhado desde o ano de 2018. Na época, o órgão havia definido a comissão organizadora do certame. Os servidores selecionados, por sua vez, estavam responsáveis pelo planejamento dos estágios iniciais. Ao todo, estão previstas 234 vagas efetivas para a carreira de Auditor de Controle Interno (nível superior em qualquer área de formação).

A Lei de Diretrizes Orçamentárias para o ano de 2021 (LDO DF) também prevê pelo menos 43 nomeações para o mesmo cargo. Apesar de não haver uma previsão de data para o novo concurso CGDF, os concurseiros ganharam um tempo a mais para se prepararem.

O que se espera, agora, é a autorização oficial do certame, além do contrato com a banca organizadora. De acordo com o portal da transparência da CGDF, existem cerca de 377 cargos vagos para a carreira de Auditor de Controle Interno.

Concurso CGDF: requisitos e atribuições

Na carreira de Auditor de Controle Interno, existem dois cargos distintos. Confira, abaixo, os requisitos e atribuições de ambas as especialidades, que podem ser ofertadas no concurso CGDF.

Auditor de Controle Interno – Finanças e Controle

- Requisito: é necessário ter nível superior em qualquer área de formação;

- Atribuições: planejar, coordenar, supervisionar e executar atividades relacionadas à gestão orçamentária, financeira, patrimonial e contábil; realizar estudos e pesquisas que visem à formulação de políticas e diretrizes financeiras; conferir, analisar e consolidar balanços; controlar movimentação financeira dos fundos existentes; supervisionar e acompanhar atos e fatos da gestão patrimonial; assessorar atividades específicas da sua área de atuação.

Auditor de Controle Interno – Planejamento e Orçamento

- Requisito: os candidatos devem ter nível superior em qualquer área de formação;

- Atribuições: planejar, coordenar, supervisionar e executar atividades relacionadas à elaboração de propostas, programação e reprogramação orçamentárias; realizar estudos e pesquisas que visem à formulação de políticas e diretrizes orçamentárias e de planejamento do DF; efetuar pesquisa, análise e interpretação da legislação econômico-fiscal, orçamentária, de pessoal e encargos sociais; promover a articulação entre planejamento e orçamento governamentais; assessorar atividades específicas de Planejamento e Orçamento.

Concurso CGDF: vencimentos previstos para Auditor de Controle Interno

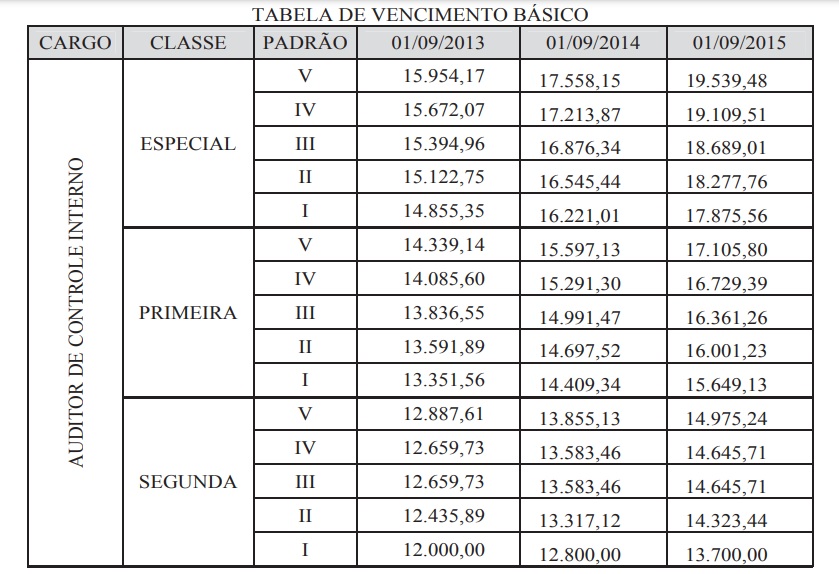

Conforme a estrutura remuneratória da carreira, os candidatos aprovados recebem ganhos iniciais de R$ 13.700,00. O último nível/classe garante remunerações de até R$ 19.539,48. Todos os que se classificarem provavelmente vão atuar em jornadas de 40 horas semanais.

Vale ressaltar, no entanto, que essas informações poderão ser alteradas ao longo dos próximos meses. Os valores atualizados vão ser anunciados com o lançamento do edital de abertura do concurso CGDF. Veja, abaixo, a estrutura remuneratória da Controladoria-Geral do Distrito Federal, que está prevista na Lei Distrital nº 5.175/13:

Último concurso CGDF

O último concurso CGDF foi realizado no ano de 2013, com o objetivo de garantir 60 vagas efetivas para o cargo de Auditor de Controle Interno. Do quantitativo total, 30 destinaram-se para a especialidade de Finanças e Controle, enquanto as outras 30 foram preenchidas para Planejamento e Orçamento. O certame, organizado pela Fundação Universa, recebeu homologação em abril de 2016 e foi prorrogado até abril de 2020.

Na época, 9.601 candidatos se inscreveram para concorrer às vagas. As taxas foram calculadas no valor único de R$ 83,50, sendo que as isenções puderam ser solicitadas pelos candidatos que fossem doadores de sangue ou estivessem inscritos em programas sociais do governo. Ao todo, o concurso CGDF contou com cinco etapas classificatórias e eliminatórias.

Etapas do último concurso CGDF

Em 2013, o concurso CGDF foi composto pelas seguintes fases:

- Provas objetivas para todos os candidatos (eliminatória e classificatória), com valor máximo de 170,0 pontos;

- Provas discursivas (eliminatória e classificatória): os candidatos tiveram que escrever um texto dissertativo de até 30 linhas, com valor máximo de 10,0 pontos. Essa etapa foi aplicada no mesmo dia das provas objetivas;

- Sindicância de vida pregressa (eliminatória);

- Curso de formação (classificatório e eliminatório);

- Avaliação de títulos (classificatória), com valor máximo de 6,00 pontos.

O que caiu nas provas do concurso CGDF?

As provas objetivas de 2013 contaram com 80 questões de múltipla escolha. De uma forma geral, elas abordaram Conhecimentos em Língua Portuguesa (10), Gerais (15), Específicos (30) e Especializados (35). Confira, logo abaixo, detalhes sobre o conteúdo programático que constou no último concurso CGDF.

Conhecimentos em Língua Portuguesa

- Compreensão e interpretação de textos de gêneros variados;

- Reconhecimento de tipos e gêneros textuais;

- Domínio da ortografia oficial. 3.1. Emprego das letras. 3.2. Emprego da acentuação gráfica;

- Domínio dos mecanismos de coesão textual. 4.1. Emprego de elementos de referenciação, substituição e repetição, de conectores e outros elementos de sequenciação textual. 4.2. Emprego/correlação de tempos e modos verbais;

- Domínio da estrutura morfossintática do período. 5.1. Relações de coordenação entre orações e entre termos da oração. 5.2. Relações de subordinação entre orações e entre termos da oração. 5.3. Emprego dos sinais de pontuação. 5.4. Concordância verbal e nominal. 5.5. Emprego do sinal indicativo de crase. 5.6. Colocação dos pronomes átonos;

- Reescritura de frases e parágrafos do texto. 6.1. Substituição de palavras ou de trechos de texto. 6.2. Retextualização de diferentes gêneros e níveis de formalidade.

Conhecimentos Gerais

Língua Inglesa:

- Compreensão de textos em língua inglesa;

- Itens gramaticais relevantes para a compreensão dos conteúdos semânticos;

- A sentença e seus constituintes paradigmáticos. 3.1. Verbos: emprego dos modos e tempos; vozes. 3.2. Substantivos. 3.3. Pronomes. 3.4. Adjetivos e advérbios. 3.5. Artigos. 3.6. Preposições;

- Ortografia e pontuação.

- Administração Pública:

- As reformas administrativas e a redefinição do papel do Estado. 1.1. Reformado Serviço Civil (mérito, flexibilidade e responsabilização) e Reforma do Aparelho do Estado;

- Administração pública: do modelo racional-legal ao paradigma pósburocrático. 2.1. O Estado oligárquico e patrimonial, o Estado autoritário e burocrático, o Estado do bem estar, o Estado regulador;

- Empreendedorismo governamental e novas lideranças no setor público. 3.1. Processos participativos de gestão pública: conselhos de gestão, orçamento participativo, parceria entre governo e sociedade;

- Governo eletrônico. 4.1. Transparência da administração pública. 4.2. Controle social e cidadania. 4.3. Accountability;

- Excelência nos serviços públicos. 5.1. Gestão por resultados na produção de serviços públicos. 5.2. Gestão de Pessoas por Competências;

- Comunicação na gestão pública e gestão de redes organizacionais;

- Governabilidade e governança. 7.1. Intermediação de interesses (clientelismo, corporativismo e neocorporativismo);

- Mudanças institucionais: conselhos, organizações sociais, organização da sociedade civil de interesse público (OSCIP), agência reguladora, agência executiva;

- Processo de formulação e desenvolvimento de políticas: construção de agendas, formulação de políticas, implementação de políticas;

- As políticas públicas no Estado brasileiro contemporâneo. 10.1. Descentralização e democracia. 10.2. Participação, atores sociais e controle social. 10.3. Gestão local, cidadania e equidade social;

- Planejamento e avaliação nas políticas públicas: conceitos básicos de planejamento. 11.1. Aspectos administrativos, técnicos, econômicos e financeiros. 11.2. Formulação de programas e projetos. 11.3. Avaliação de programas e projetos. 11.4. Tipos de avaliação. 11.5. Análise custo benefício e análise custo-efetividade;

- O ciclo do planejamento em organizações (PDCA);

- Balanced Scorecard (BSC): principais conceitos, aplicações, mapa estratégico, perspectivas, temas estratégicos, objetivos estratégicos, relações de causa e efeito, indicadores, metas, iniciativas estratégicas;

- Referencial Estratégico das Organizações. 14.1. Análise de ambiente interno e externo. 14.2. Ferramentas de análise de ambiente: análise swot, análise de cenários, matriz GUT. 14.3. Negócio, missão, visão de futuro, valores;

- Indicadores de desempenho. 15.1. Tipos de indicadores. 15.2. Variáveis componentes dos indicadores.

Noções de Direito Financeiro e Tributário:

- Finanças públicas na Constituição de 1988;

- Orçamento: conceito e espécies. Natureza jurídica. Princípios e normas constitucionais orçamentários. Normas gerais de direito financeiro (Lei nº 4.320, de 17 de março de 1964);

- Despesa pública: conceito e classificação. Princípio da legalidade. Técnica de realização da despesa pública: empenho, liquidação e pagamento. Crédito suplementar, crédito extraordinário e crédito especial. Disciplina constitucional e legal dos precatórios e das requisições de pequeno valor;

- Receita pública: conceito. Ingressos e receitas. Classificação: receitas originárias e receitas derivadas. Preço público e taxa;

- Dívida Ativa da União de natureza tributária e não tributária. Parcelamento de débitos perante a Fazenda Pública (Lei nº 10.522, 19 de julho de 2002). Custos de administração e cobrança da Dívida Ativa. Débitos de pequeno valor (Lei nº 9.469 de 10 de julho de 1997). Cobrança extrajudicial e protesto de Certidões de Dívida Ativa (Lei nº 9.492, de 10 de setembro de 1997);

- Dívida Ativa do Banco Central: disposições legais específicas (art. 4º da Lei nº 9.650, de 27 de maio de 1998, arts. 37 e 37-C da Lei nº 10.522, de 19 de julho de 2002, art. 14 da Lei nº 11.371, de 28 de novembro de 2006);

- Crédito público: conceito. Empréstimos públicos: classificação, fases, condições, garantias, amortização e conversão. Dívida pública: conceito, disciplina constitucional, classificação e extinção;

- Lei de Responsabilidade Fiscal (Lei Complementar nº 101, de 4 de maio de 2000);

- Relações financeiras entre a União e o Banco Central do Brasil (Medida Provisória nº 2.179-36, de24 de agosto de 2001);

- Títulos da dívida pública (Lei nº 10.179, de 6 de fevereiro de 2001);

- Os tributos: conceito; espécies; natureza jurídica; classificação;

- O Sistema Tributário Nacional na Constituição de 1988: princípios gerais; limitações do poder de tributar; tributos de competência da União, dos Estados, do Distrito Federal e dos Municípios; repartição das receitas tributárias;

- Legislação tributária: vigência; aplicação; interpretação; integração;

- A competência tributária no Código Tributário Nacional;

- A obrigação tributária: conceito; fato gerador; sujeito ativo; sujeito passivo; responsabilidade tributária; responsabilidade por infrações da legislação tributária;

- O crédito tributário: conceito; constituição do crédito tributário; suspensão da exigibilidade do crédito tributário; extinção do crédito tributário; exclusão do crédito tributário; garantias e privilégios do crédito tributário;

- A administração tributária: conceito; fiscalização; dívida ativa tributária; certidões negativas;

- O ilícito tributário: conceito; infrações fiscais; crimes tributários; evasão e elisão fiscal;

- O contencioso tributário: conceito; processo tributário administrativo; processo tributário judicial;

- Letra Financeira e outros títulos de crédito e instrumentos emitidos por instituições financeiras e demais instituições autorizadas a funcionar pelo Banco Central do Brasil, para composição de seu patrimônio de referência (Lei nº 12.838, de 9 de julho de 2013).

Conhecimentos Específicos

Direito Constitucional:

- Constituição da República Federativa do Brasil de 1988: princípios fundamentais;

- Aplicabilidade das normas constitucionais: normas de eficácia plena, contida e limitada; normas programáticas. 2.1. Controle de constitucionalidade das leis. 2.2. Emenda, reforma e revisão constitucional. 2.3. Ação direta de inconstitucionalidade. 2.4. Ação declaratória de constitucionalidade;

- Direitos e garantias fundamentais: direitos e deveres individuais e coletivos; direitos sociais; direitos de nacionalidade; direitos políticos; partidos políticos;

- Organização político-administrativa do Estado: Estado federal brasileiro, União, estados, Distrito Federal, municípios e territórios;

- Administração pública: disposições gerais; servidores públicos;

- Poder Executivo. Presidente, Vice-Presidente da República e Ministros de Estado. Atribuições e responsabilidades. Poder regulamentar e medidas provisórias;

- Poder Legislativo: estrutura, funcionamento e atribuições; processo legislativo; fiscalização contábil, financeira e orçamentária; comissões parlamentares de inquérito;

- Poder Judiciário: disposições gerais; órgãos do Poder Judiciário: organização e competências; Conselho Nacional de Justiça: composição e competências;

- Funções essenciais à Justiça: Ministério Público; advocacia pública; defensoria pública;

- Finanças Públicas. Normas gerais. Orçamento público;

- Ordem econômica e financeira. Atividade econômica do Estado. Princípios das atividades econômicas, propriedades da ordem econômica.

Direito Administrativo:

- Estado, governo e administração pública: conceitos, elementos, poderes, natureza e fins;

- Direito Administrativo: conceito, fontes e princípios;

- Organização administrativa da União; administração direta e indireta. Entidades paraestatais;

- Agentes públicos: classificação; poderes, deveres e prerrogativas; cargo, emprego e função públicos; regime jurídico único: provimento, vacância, remoção, redistribuição e substituição; direitos e vantagens; regime disciplinar; responsabilidade civil, criminal e administrativa. Processo administrativo disciplinar, sindicância e inquérito;

- Poderes administrativos: hierárquico; disciplinar; regulamentar; poder de polícia;

- Ato administrativo: validade, eficácia; atributos; extinção, desfazimento e sanatória; classificação, espécies e exteriorização; vinculação e discricionariedade;

- Serviços Públicos: conceito, classificação, regulamentação e controle; forma, meios e requisitos; delegação: concessão, permissão, autorização. Direitos do usuário;

- Regulação estatal;

- Agências Reguladoras: autonomia, organização, funcionamento e competências;

- Poder regulamentar das Agências Reguladoras;

- Contrato de concessão de serviço público: características, conceito, efeitos trilaterais, intervenção, extinção, equilíbrio econômico-financeiro, política tarifária;

- Prestação do serviço adequado;

- Direitos e deveres do concessionário, do poder concedente e do usuário;

- Responsabilidade extracontratual dos concessionários;

- Parcerias Público-Privadas;

- Controle externo de desestatização e de regulação;

- Constituição Federal. Lei nº 9.491/1997. Decreto nº 2.594/1998. Lei nº 11.079/2004;

- Controle e responsabilização da administração: controle administrativo; controle judicial; controle legislativo; responsabilidade civil do Estado. Lei nº 8.429/1992;

- Processo Administrativo. Normas básicas no âmbito da Administração Federal (Lei nº 9.784/1999);

- Licitação: conceito, finalidades, princípios e objeto. Obrigatoriedade, dispensa, inexigibilidade e vedação. Modalidades. Procedimento, revogação e anulação. Sanções. Normas gerais de licitação;

- Contratos administrativos: conceito, peculiaridades e interpretação. Formalização, execução, inexecução, revisão e rescisão.

Contabilidade Geral:

- Princípios Contábeis Fundamentais (aprovados pelo Conselho Federal de Contabilidade pela Resolução CFC n.º 750/1993, atualizada pela Resolução CFC nº 1.282/2010;

- Deliberação CVM nº 29, de 05/02/86: estrutura conceitual básica da Contabilidade;

- Principais grupos usuários das demonstrações contábeis. 3.1. As responsabilidades da administração da entidade e do auditor independente. 3.2. O parecer do auditor independente. 3.3. NBC T 11 – Normas de Auditoria Independente das Demonstrações Contábeis;

- Diferença entre regime de competência e regime de caixa. 4.1. Informações sobre origem e aplicação de recursos;

- Patrimônio. 5.1. Componentes patrimoniais: Ativo, Passivo e Situação Líquida (ou Patrimônio Líquido);

- Equação fundamental do Patrimônio;

- Fatos contábeis e respectivas variações patrimoniais;

- Conta: conceito. 8.1. Débito, crédito e saldo. 8.2. Função e estrutura das contas. 8.3. Contas patrimoniais e de resultado;

- Balancete de verificação;

- Apuração de resultados. 10.1. Controle de estoques e do custo das vendas;

- Escrituração. 11.1. Sistema de partidas dobradas. 11.2. Escrituração de operações típicas;

- Livros de escrituração: Diário e Razão. 12.1. Erros de escrituração e suas correções;

- Balanço patrimonial: obrigatoriedade e apresentação. 13.1. Conteúdo dos grupos e subgrupos;

- Classificação das contas. 14.1. Critérios de avaliação do Ativo e do Passivo. 14.2. Avaliação de investimentos. 14.3. Levantamento do Balanço de acordo com a Lei nº 6.404/1976 (Lei das Sociedades por Ações);

- Demonstração do resultado do exercício: estrutura, características e elaboração de acordo com a Lei nº 6.404/1976;

- Demonstração de lucros ou prejuízos acumulados: forma de apresentação de acordo com a Lei nº 6.404/1976;

- Demonstração de Mutações do Patrimônio Líquido: forma de apresentação de acordo com a Lei nº 6.404/1976;

- Relatório Anual da Administração. 18.1. Notas explicativas às demonstrações contábeis. 18.2. Conselho fiscal: competência, deveres e responsabilidades, de acordo com a Lei nº 6.404/1976;

- Demonstração de Fluxos de Caixa: métodos direto e indireto;

- Aspectos contratuais da Contabilidade. 20.1. Relação Agente e Principal.

Contabilidade de Custos:

- Sistemas de custos: terminologia aplicada à Contabilidade de Custos, terminologia em entidades não industriais;

- Classificação de custos. 2.1. Custos diretos: custos fixos e variáveis. 2.2. Distinção entre custos e despesas. 2.3. Custos indiretos: alocação e determinação da base para alocação. 2.4. Custos indiretos: custos fixos e variáveis;

- Métodos de custeio: por absorção, direto ou variável e ABC (Custeio Baseado por Atividades). 3.1. Definição, principais características, diferenciação, vantagens e desvantagens de cada método.

- Controle Interno e Externo:

- Tribunais de Contas: natureza jurídica dos Tribunais de Contas, natureza jurídica e eficácia das decisões dos Tribunais de Contas; alcance da fiscalização contábil, financeira, orçamentária, operacional e patrimonial;

- O Tribunal de Contas do Distrito Federal (Lei Complementar nº 1/1994): natureza, competência, jurisdição e julgamento de contas. Processo de tomada e prestação de contas, processo de tomada de contas especial (Resolução nº 102/1998-TCDF) e controle de atos de pessoal;

- O sistema de controle interno do Poder Executivo do Distrito Federal: competências constitucionais (art. 74 da Constituição Federal de 1988 e art. 80 da Lei Orgânica do Distrito Federal), organização (Lei nº 830/1994, Lei nº 3.105/2002, Lei nº 3.163/2003 e Decreto nº 29.965/2009);

- Relação entre o Tribunal de Contas e o órgão de controle interno do Poder Executivo;

- Conselho Nacional dos Órgãos de Controle Interno dos Estados e do Distrito Federal – CONACI: objetivos e competências.

Administração Financeira e Orçamentária:

- Funções do Governo. 1.1. Falhas de mercado e produção de bens públicos. 1.2. Políticas econômicas governamentais (alocativa, distributiva e estabilizadora). 1.3. Federalismo Fiscal;

- Orçamento público: conceitos e princípios. 2.1. Evolução conceitual do orçamento público. 2.2. Orçamento-Programa: fundamentos e técnicas;

- Orçamento público no Brasil: Títulos I, IV, V e VI da Lei nº 4.320/1964. 3.1. Orçamento na constituição de 1988: Plano Plurianual (PPA), Lei de Diretrizes Orçamentárias (LDO), Lei Orçamentária Anual (LOA). 3.2. Leis de Créditos Adicionais;

- Plano Plurianual (PPA): estrutura, base legal, objetivos, conteúdo, tipos de programas. 4.1. Decreto nº 2.829/1998;

- Lei de Diretrizes Orçamentárias (LDO): objetivos, Anexos de Metas Fiscais, Anexos de Riscos Fiscais, critérios para limitação de empenho;

- Classificações orçamentárias. 6.1. Classificação da despesa pública: institucional, funcional, programática, pela natureza. 6.2. Classificação da receita pública: institucional, por categorias econômicas, por fontes;

- Ciclo orçamentário: elaboração da proposta, discussão, votação e aprovação da lei de orçamento. 7.1. Execução orçamentária e financeira: estágios e execução da despesa pública e da receita pública. 7.2. Programação de desembolso e mecanismos retificadores do orçamento. 7.3. Conta Única do Tesouro Nacional: conceito e previsão legal;

- Gestão organizacional das finanças públicas: sistema de planejamento e orçamento e de programação financeira constantes da Lei nº 10.180/2001;

- Tópicos selecionados da Lei Complementar nº 101/2000: princípios, conceitos, planejamento, renúncia de receitas, geração de despesas, transferências voluntárias, destinação de recursos para o setor privado, transparência da gestão fiscal, prestação de contas e fiscalização da gestão fiscal.

Conhecimentos Especializados

Economia e Finanças Públicas:

- Conceitos básicos de micro e macroeconomia;

- Funções do Governo;

- Papel do Governo na economia: estabilização econômica, promoção do desenvolvimento e redistribuição de renda;

- A função do Bem-Estar: políticas alocativas, distributivas e de estabilização;

- Bens públicos, semipúblicos e privados;

- Necessidades de financiamento do setor público;

- Agregados Macroeconômicos: as identidades macroeconômicas básicas; o sistema de Contas Nacionais; as Contas Nacionais no Brasil;

- O Balanço de Pagamentos no Brasil;

- Agregados Monetários. As contas do Sistema Monetário;

- Conceito de Déficit e Dívida Pública. Financiamento do déficit. Economia da dívida pública;

- Política fiscal. Política Cambial. Comportamento das contas públicas e financiamento do déficit público no Brasil;

- Distribuição de renda. Desigualdades regionais. Indicadores sociais;

- Política Monetária. Relação entre taxas de juros, inflação, resultado fiscal e nível de atividade. A oferta e demanda agregada;

- Limite constitucional estadual e legal;

- O financiamento dos gastos públicos – tributação e equidade. Incidência tributária;

- Princípios teóricos da tributação. Tipos de tributos. Progressividade, regressividade e neutralidade;

- Orçamento público e os parâmetros da política fiscal;

- Orçamento e gestão das organizações do setor público. Características básicas de sistemas orçamentários modernos: estrutura programática, econômica e organizacional para alocação de recursos (classificações orçamentárias), mensuração de desempenho e controle orçamentário;

- Avaliação de políticas públicas e programas governamentais: referencial teórico, conceitos básicos e tipos de avaliação, técnicas de avaliação e monitoramento da despesa pública, avaliação de políticas públicas, utilização de indicadores, análise de custo-benefício.

Contabilidade Pública:

- Contabilidade pública: campo de aplicação, objeto e objetivos. 1.1. Título IX da Lei n.º 4.320/1964. 1.2. Tópicos selecionados da Lei Complementar nº 101/2000: conceitos de dívida pública e restos a pagar, escrituração e consolidação das contas;

- Gestão organizacional da contabilidade pública no Brasil: papéis da Secretaria do Tesouro Nacional e dos órgãos setoriais de Contabilidade constantes da Lei nº 10.180/2001;

- Sistema Integrado de Administração Financeira do Governo Federal (SIAFI): conceito, objetivos, usuários e segurança do sistema (princípios e instrumentos);

- Balanço patrimonial de acordo com a Lei nº 4.320/1964: estrutura, características dos ativos e passivos e das contas de compensação;

- Balanço orçamentário de acordo com a Lei nº 4.320/1964: estrutura, características das receitas e despesas orçamentárias. 5.1. Interpretação do resultado orçamentário. 5.2. Relatório resumido da execução orçamentária a que se refere à Lei Complementar nº 101/2000: estrutura, composição;

- Demonstração das variações patrimoniais, de acordo com a Lei nº 4.320/1964: estrutura, características das interferências, mutações, superveniências e insubsistências. 6.1. Receitas e despesas efetivas e não-efetivas. 6.2. Interpretação do resultado patrimonial;

- Balanço financeiro de acordo com a Lei nº 4.320/1964: estrutura, características das receitas e despesas extraorçamentárias. 7.1. Interpretação do resultado financeiro;

- Relatório de gestão fiscal de acordo com a Lei Complementar nº 101/2000: estrutura, composição.

Auditoria Governamental (apenas para a especialidade de Finanças e Controle):

- Conceito, evolução. 1.1. Auditoria interna e externa: papéis. 1.2. Auditoria governamental segundo a INTOSAI (International Organization of Supreme Audit Institutions). 1.3. Auditoria interna segundo o IIA (Institute of Internal Auditors);

- Governança no setor público. 2.1. Papel e importância. 2.2. Controles internos segundo o COSO I e o COSO II – ERM (Enterprise Risk Management);

- Normas internacionais para o exercício profissional da auditoria. 3.1. Normas da INTOSAI: código de ética e padrões de auditoria. 3.2. Normas do IIA: independência, proficiência e zelo profissional, desenvolvimento profissional contínuo;

- Normas de auditoria do TCU (Portaria-TCU nº 280/2010);

- Auditoria de regularidade e auditoria operacional;

- Instrumentos de fiscalização: auditoria, levantamento, monitoramento, acompanhamento e inspeção;

- Planejamento de auditoria. 7.1. Plano de auditoria baseado no risco. 7.2. Atividades preliminares. 7.3. Determinação de escopo. 7.4. Materialidade, risco e relevância. 7.5. Exame e avaliação do controle interno. 7.6. Risco inerente, de controle e de detecção. 7.7. Matriz de Planejamento. 7.8. Programa de auditoria. 7.9. Papéis de trabalho. 7.10. Testes de auditoria. 7.11. Importância da amostragem estatística em auditoria;

- Execução da auditoria. 8.1. Técnicas e procedimentos: exame documental, inspeção física, conferência de cálculos, observação, entrevista, circularização, conciliações, análise de contas contábeis, revisão analítica, exame documental, inspeção física, conferência de cálculos, observação, entrevista, circularização, conciliações, análise de contas contábeis, revisão analítica;

- Evidências. 9.1. Caracterização de achados de auditoria. 9.2. Matriz de Achados e Matriz de Responsabilização;

- Comunicação dos resultados: relatórios de auditoria;

- Monitoramento;

- Supervisão e Controle de Qualidade;

- Procedimentos em processos de prestação de contas da Administração Pública Federal. 13.1. Peças e conteúdos do processo de contas e do relatório de gestão, conforme disposto na IN n.º 63/2010.

Planejamento e Orçamento (somente para a especialidade de Planejamento e Orçamento):

- Objetivos, metas, abrangência e definição de Finanças Públicas;

- Classificação das Receitas e Despesas Públicas segundo a finalidade, natureza e agente;

- Hipóteses teóricas do crescimento das despesas públicas;

- O financiamento dos gastos públicos – tributação e equidade. Incidência tributária;

- Déficit Público;

- Federalismo fiscal;

- Processo e etapas de intervenção do Governo na economia brasileira;

- Orçamento na Constituição Federal: Plano Plurianual, Lei de Diretrizes Orçamentárias e Lei Orçamentária Anual;

- Orçamento público: conceitos e elementos básicos do orçamento público, orçamento tradicional, orçamento de base zero, orçamento de desempenho, orçamento-programa;

- Objetivos da política orçamentária;

- Classificação e conceituação da receita orçamentária;

- Classificação e conceituação da despesa orçamentária;

- Manual Técnico do Orçamento 2014;

- Integração planejamento e orçamento – Decreto nº 2.829, de 29/10/98 e Portaria MPOG nº 42, de 14/04/99.